Üç büyük, tek konu: Fitch, S&P ve Moody's

- Kredi derecelendirme kuruluşları nasıl çalışıyor? Piyasanın hakimi Üç Büyük, hangi notları veriyor?

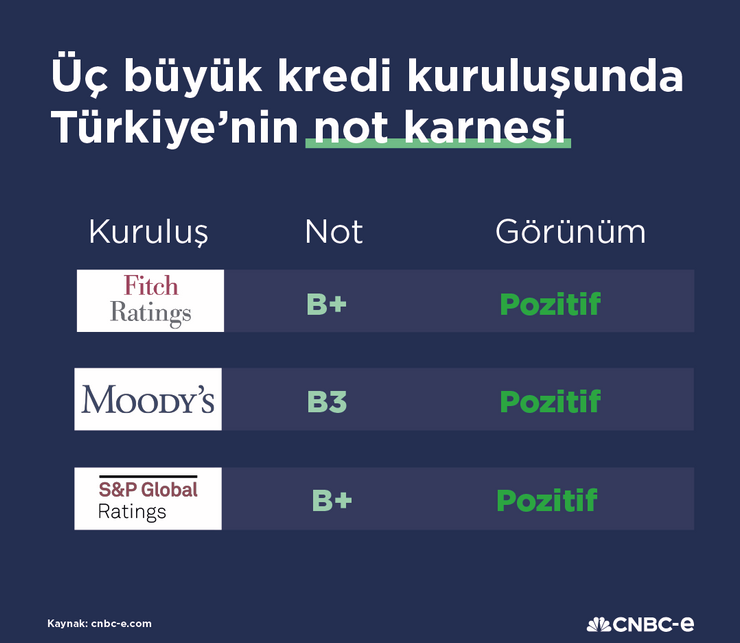

- Türkiye'nin kredi notu Fitch'te ve S&P'de B+ iken Moody's'te B3 olarak dikkat çekiyor. Her üç kuruluş da görünümü pozitif olarak değerlendiriyor.

Lewis Tappan, 23 Mayıs 1788 yılında Amerika Birleşik Devletleri’nde doğdu. Çalışacak yaşa geldiğinde Tappan, manifaturacı olarak babasının dükkanında işe başladı. 1826 yılında kardeşi Arthur ile bir ipek ortaklığı da kuran Lewis, diğer yandan kredi yöneticisi olarak çalışıyordı. 16’ıncı yaş gününe gelindiğinde ise Lewis, dünyanın geri kalanını etkileyecek bir sistem keşfetti: Kredi derecelendirme.

İlk olarak kendi yaptığı işi değerlendiren Lewis yaşı ilerledikçe işleri de büyüttü ve 50'li yaşlarında, The Mercantile Agency isimli ilk ticari kredi derecelendirme kuruluşunu kurdu. The Mercantile Agency, modern kredi derecelendirme hizmetlerinin öncüsü olarak tarihe adını yazdırdı. Günümüzde Moody’s’ten Fitch’e birçok önemli kredi derecelendirme kuruluşu var. Peki, bu kredi derecelendirme kuruluşları nasıl çalışıyor?

Kredi derecelendirme kuruluşları ne iş yapıyor?

Ülkelerin, sektörlerin, kuruluşların ya da bireylerin mali yükümlülüklerini yerine getirip getiremeyeceğine ilişkin derecelendirmeler yapan kuruluşlar, aslında söz konusu aktörlerin kredi riskini ölçüyor. Bu sayede uluslararası piyasalar doğru ve tutarlı bilgiler ışığında hareket edebiliyor.

Yatırımcılar, ellerindeki parayı nereye yatıracaklarına karar verecekleri zaman kredi derecelendirme kuruluşlarının değerlendirmelerine dikkat ediyor.

Forbes’a göre, Amerika Birleşik Devletleri’nde tüm derecelendirmelerin neredeyse yüzde 95’ini oluşturan üç ana kuruluş var. Bunlar; Fitch Rating, Standart & Poor’s (S&P) Global Ratings ve Moody’s Investors Service.

Bu üç kuruluşun da kendine özel metodolojileri var. Dolayısıyla aynı menkul kıymet için zaman zaman farklı derecelendirmeler sunabiliyorlar.

1975 yılında ABD Menkul Kıymetler ve Borsa Komisyonu (SEC), üç kurumun da ulusal olarak tanınan istatistiksel derecelendirme kuruluşları (NRSRO) olduğuna karar verdi. Tabii Dunn ve Bradstreet, DBRS ve Bureau van Dijk gibi farklı kuruluşlar da yok değil. Ancak yine de başı bu Üç Büyük çekiyor.

AAA, kredi derecelendirme kuruluşlarının verdiği en yüksek not. AAA, AA, A ve BBB ise yaygın olarak verilen notlar.

BBB ya da altındaki dereceler, daha yüksek kredi riskini ya da temerrüt riskini ifade ediyor.

Standard & Poor’s ve notları

1941 yılında kurulan Standard & Poor’s, S&P Global’in bir yan kuruluşu. Finansal araştırma ve analizler sunan S&P, derecelendirmelerde kaliteyi belirtebilmek için '+' veya '–' gibi ifadeler kullanıyor. Bu değiştiriciler AA’dan CCC’ye kadar olan derecelendirmede yer alıyor.

S&P’nin yatırım yapılabilir notu AAA, AA+, AA, AA-, A+, A, A-, BBB+, BBB, BBB- olarak sıralanıyor. AAA, borçlunun mali yükümlülüklerini yerine getirme ihtimalinin ‘son derece’ güçlü olduğunu gösteriyor. AA ise ‘çok güçlü’ demek.

S&P’nin spekülatif notları şöyle:

BB+/BB/BB- (Borçlunun mali yükümlülüklerini yerine getirme ihtimali son derece güçlü)

B+/B/B- (Borçlunun mali yükümlülüklerini yerine getirme ihtimali çok güçlü)

CCC+/CCC/CCC- (Borçlunun mali yükümlülüklerini yerine getirme ihtimali güçlü)

CC (Savunmasız)

SD ya da D (Borçlunun bir veya daha fazla mali yükümlülüğünü yerine getiremedi)

AAA’dan BBB-‘ye kadar derecelendirilen tahviller, yatırımcılar için doğrudan satın alınabilir konumda. BBB- olarak değerlendirilen menkul kıymetler ise diğerlerine göre daha yüksek zımni temerrüt riskine sahip ama diğer yandan daha yüksek getiri sağlayabilir. Bu yatırımlar genellikle risk iştahı yüksek yatırımcıların radarında oluyor.

BB+ ya da altındaki notlar ise yüksek getiri ve yüksek risk demektir. Riskler, yatırım yapılabilir derecesindeki menkul kıymetlerden daha yüksek oluyor.

Fitch Ratings

John Knowles Fitch, Fitch Rating’i kurduğunda takvim yaprakları 1913’ü gösteriyordu. Derecelendirme sisteminde en yüksek not AAA en düşük not ise D olarak belirlendi. Zaten sonrasında S&P Global Ratings de Fitch’in bu sistemini benimsedi.

Toplam pazar payı yüzde 13 olan Fitch, Üç Büyük arasında en düşük paya sahip.

Fitch’te de tıpkı S&P gibi '+' veya '–' değişkenler bulunuyor. Fitch’in değerlendirmeleri, temeldeki tahvil, kredi ya da diğer mali yükümlülüklerdeki temerrüt riskini gösteriyor.

Fitch hangi notları veriyor?

Yatırım yapılabilir notlar şöyle:

AAA, son derece düşük temerrüt riskini ifade ediyor.

AA+/AA/AA- ise çok düşük temerrüt riski demek.

A+/A/A- düşük temerrüt riski ama ekonomik koşullara karşı biraz hassas anlamına geliyor.

BBB+/BBB/BBB- de aynı şekilde düşük temerrüt riski demek. Ancak bu not, ekonomik koşullara karşı savunmasız olunan durumlar veriliyor.

Spekülatif notlara bakacak olursak,

BB+/BB/BB- (Olası temerrüt riski, ekonomik koşullar nedeniyle kırılgan)

B+/B/B- (Yüksek temerrüt riski)

CCC+/CCC/CCC- (Temerrüt olasılığı)

CC (Çok yüksek kredi riski ve temerrüde düşmüş ya da düşmek üzere)

RD ya da D (Temerrüt)

Şeklinde sıralanıyor.

Fitch’in spekülatif notları daha yüksek getiri demek. Tabii temerrüde düşme riski de daha yüksek.

Örnek vermek gerekirse,

Fitch, Ekim 2019’da Metro Bank’ın notunu BB+’dan BB’ye düşürdü. Eylül 2019’un sonunda Metro Bank, yüzde 7,5’lik tahvil arzını iptal etti. Yüksek getirili tahvil arzının başarısızlıkla sonuçlanması, temerrüt riskinin yüksek olduğunu gösteren somut bir örnek olarak kayıtlara geçti.

Moody’s

1907’deki borsa çöküşünün ardından 1909’da Moody’s kuruldu. Çöküşte işini kaybeden John Moody, Moody’s ile birlikte yatırımcılara analizler sunmaya karar verdi.

Moody’s’in derecelendirme sistemi, Fitch ve S&P’den biraz farklı. Her iki şirket de menkul kıymetin temerrüde düşme olasılığını ölçerken Moody’s, temerrüt durumunda beklenen zarar miktarını belirlemeyi hedefliyor.

Moody’s’in yatırım yapılabilir notları; Aaa, Aa, A ve Baa olarak sıralanıyor. Spekülasyon notları ise Ba, B, Caa, Ca ve C.

En düşük not C. Bu not çoğunlukla temerrütteki menkul kıymetleri anlatıyor. Fitch ve S&P’de bu not D.

Tahvil derecelendirme pazarında en büyük pay yüzde 32 ile Moody’s’te.

ABD’deki en büyük 500 şirketin performansını ölçen bu endeks, sınıflandırmalarına 1, 2 ve 3 sayısal değiştiricileri ekleyerek, notun gücünü artırıyor. 1, derecelendirme sınıflandırmasının en üstü.

Moody's hangi notları veriyor?

Moody’s, Aa sınıflandırmasında Aa2 notunu vermişse bu, Aa3’ten daha düşük bir kredi risk düzeyine sahip anlamına geliyor.

Şirketin yatırım yapılabilir notları şöyle:

AAA (En düşük kredi riski seviyesi)

Aa1/Aa2/Aa3 (Çok düşük düzeyde kredi riski)

A1/A2/A3 (Düşük kredi riski)

Baa1/Baa2/Baa3 (Orta düzey kredi riski)

Spekülatif notlar ise şöyle:

Ba1/Ba2/Ba3 (Önemli kredi riski)

B1/B2/B3 (Yüksek kredi riski)

Caa1/Caa2/Caa3 (Çok yüksek kredi riski)

O (Büyük olasılıkla temerrüde düşecek ama sermayeyi geri kazanma şansı var)

C (Temerrüt)

Derecelendirme kuruluşlarının rolü

2008’de yaşanan ekonomik kriz, birçok ülkeyi olumuz etkiledi. IG’nin haberine göre, bazı piyasa yorumcuları, 2012 yılına kadar süren krizde kredi derecelendirme kuruluşlarının katkısı olduğunu düşünüyor. Bu dönemde Üç Büyük, ‘çöp kredileri’ AAA, AA, A ya da BBB olarak sınıflandırdı ki bu yanlıştı. Sonrasında bu kredilerin aslında değersiz olduğu ortaya çıktı ama iş işten geçmişti.

2008 mali krizinden sonra derecelendirme kuruluşlarına yönelik düzenlemeler de arttı. Çıkan mevzuatla birlikte herhangi bir bankanın iflas edemeyecek kadar büyük hale gelmesi önlendi. Ayrıca Fed’in banka kurtarma paketlerinin gözden geçirilmesi ve yüksek riskli türevlerin izlenmesi için gereklilikler oluşturuldu. Denetimlerin artması, bir daha 2008’deki gibi bir krizi yaşamamak için önemliydi. Bunun için küresel mali sistem içinde gözetimden sorumlu yeni kurumlar da kuruldu.

Kredi derecelendirme kuruluşlarının düzenlenmesi coğrafi bölgeye göre farklılık gösteriyor.

ABD’de SEC bu işe bakarken Avrupa’da Avrupa Menkul Kıymetler ve Piyasalar Otoritesi (ESMA) kredi derecelendirme kuruluşlarını düzenliyor. Birleşik Krallık’ta bu görev Mali Davranış Otoritesi’nde (FAC).

Türkiye’de kredi derecelendirme kuruluşlarının faaliyetini takip eden ve denetimine ilişkin düzenlemeler yapan kurumlar ise Sermaye Piyasası Kurulu (SPK) ve Bankacılık Düzenleme ve Denetleme Kurumu (BDDK).

2007 yılında ABD konut piyasasındaki sorunlar nedeniyle patlak veren 2008 mali krizinin etkilerini Türkiye, ağırlıklı olarak 2009 yılında görmeye başladı. Ancak Türkiye bu krizden çok da derin etkilenmedi.

Kriz sonrası Türkiye’nin kredi derecelendirme notunda önemli bir artış görüldü. Ocak 2009’da Fitch, Türkiye’nin notu durağan olarak belirledi. 2009 yılının son ayında ise Fitch, 19 yıl sonra bir ilke imza atarak Türkiye’nin notunu 2 kademe yükseltti ve B+’ya taşıdı. Buna sebep olarak ise stres testine karşı dayanıklılık, enflasyon, dış finansman ve siyasi risk baskılarının azalması gösterildi. Fitch’e göre Finansal Kriz, Türkiye ekonomisinde durgunluğa yol açsa da mali bir krize sebep olmadı. S&P de aynı şekilde Türkiye'nin notunu Mayıs 2024'te B+'ya taşıdı. Türkiye'nin Moody's'teki notu ise B3.

Derecelendirme kuruluşlarının siyasi karar vermeleri de eleştiriliyor. Her ne kadar Türkiye krizin etkilerini çok derinden hissetmese de 2009 yılında İrlanda’nın notunun Türkiye’den fazla olması buna örnek olarak veriliyor.